Le montant des cotisations sociales, salariales et patronales

Quand elle est fondée sur le mécanisme de l’assurance, la protection sociale est payée par les assurés et/ou leurs employeurs sous forme de “charges sociales” : “cotisations”, “contributions”, “versements”, et

Quand elle est fondée sur le mécanisme de l’assurance, la protection sociale est payée par les assurés et/ou leurs employeurs sous forme de “charges sociales” : “cotisations”, “contributions”, “versements”, etc.

GÉNÉRALITÉS

1. Redevables

Contrairement aux indépendants, les salariés ne règlent directement qu’une fraction de leurs cotisations, le reste étant à la charge de leur employeur.

2. Paiement des cotisations

Le paiement des charges est une obligation, sauf en cas de protection facultative.

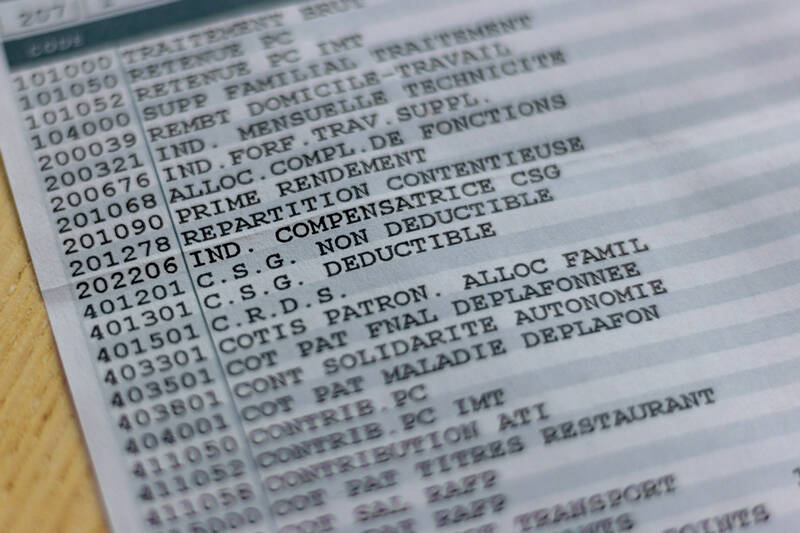

▶ Répartition du poids des cotisations

Le poids des cotisations sociales est réparti entre l’employeur et le salarié :

-

la fraction payée par l’employeur reçoit la dénomination de cotisation patronale,

-

la fraction payée par le salarié est appelée cotisation salariale.

▶ Versement

C’est à l’employeur de verser l’ensemble des cotisations patronale et salariale :

-

la cotisation patronale reste entièrement à la charge de celui-ci,

-

la cotisation salariale est déduite du salaire versé par l’employeur au salarié (opération appelée le “précompte”).

Remarque

Les employeurs privés redevables de cotisations et contributions sociales au titre de l’année précédente d’un montant supérieur à 20 000 € doivent, sous peine de sanctions, effectuer leurs déclarations par voie électronique et régler leurs cotisations par virement ou, en accord avec leur Urssaf, par télépaiement.

3. Non-paiement des cotisations

▶ Conséquences pour l’employeur

Le non-paiement des cotisations peut entraîner des poursuites et le paiement d’intérêts et d’indemnités de retard.

En outre, le non-paiement d’une cotisation salariale est assimilé à un détournement de fonds susceptible d’engendrer des poursuites pénales à l’encontre du chef d’entreprise.

▶ Conséquences pour le salarié

Quelles que soient les fraudes ou omissions commises par son employeur, le salarié reste, en principe, affilié aux organismes de protection sociale et de retraite.

Les organismes de protection sociale sont en droit de se retourner contre l’employeur fraudeur afin de se faire rembourser les prestations versées au salarié.

4. Contrôle et droits des cotisants dans leur relation avec l’Administration

Les contrôleurs de l’URSSAF, organisme de recouvrement des cotisations de Sécurité sociale, ont pour mission de vérifier :

-

que toutes les personnes employées en tant que salariées sont bien assujetties,

-

que l’assiette des cotisations est exacte,

-

et que l’entreprise s’est acquittée de ce qu’elle devait et, de façon générale, respecte les dispositions du Code de la Sécurité sociale.

L’URSSAF peut ainsi être amenée à requalifier en contrat de travail toute relation entre l’entreprise et une personne employée par elle et à exiger le versement des cotisations, dès lors qu’elle considère qu’il y a un lien de subordination.

▶ Opposabilité des circulaires ministérielles

Les circulaires ministérielles publiées sont opposables aux organismes de recouvrement du régime général, du régime des non-salariés non agricoles et du régime agricole. Cela signifie qu’un cotisant, dès lors qu’il applique la législation relative aux cotisations et contributions de Sécurité sociale selon l’interprétation effectivement admise par une circulaire ou encore une instruction publiée au Bulletin officiel du ministère, peut se prévaloir de ces textes.

Le cotisant se trouve ainsi garanti :

-

à l’encontre des organismes de recouvrement,

-

contre tout redressement de cotisations et contributions sociales fondé sur une interprétation différente, tant que la législation n’aura pas été modifiée ou la circulaire abrogée.

▶ “Rescrit social”

Comme en matière fiscale, ce dispositif permet aux employeurs cotisants ou futurs cotisants du régime général (ou du régime agricole) d’obtenir sur leur situation une position explicite de l’organisme de recouvrement dont ils relèvent. Les demandes peuvent porter sur :

-

l’ensemble des dispositifs d’exonération de cotisations sociales,

-

les différentes contributions des employeurs (contributions sur l’abondement des employeurs à un PERCO, sur les indemnités de mise à la retraite ou sur les attributions de stock-options et d’actions gratuites, par exemple),

-

certaines exemptions d’assiette (contributions patronales de retraite complémentaire et supplémentaire et de prévoyance complémentaire, par exemple),

-

et les mesures réglementaires spécifiques relatives aux avantages en nature et aux frais professionnels.

Remarque

La demande doit être établie par écrit. L’URSSAF doit rendre sa décision dans un délai de 4 mois à compter de la date de réception de la demande complète (l’URSSAF ayant la possibilité de demander des pièces ou des informations manquantes).

CALCUL DES COTISATIONS

5. Cotisations proportionnelles

En règle générale, le montant des charges sociales s’établit en fonction de la rémunération perçue par les redevables. Chaque charge se définit alors par son assiette et par son taux.

▶ Assiette

Elle est constituée soit par la totalité de la rémunération, soit par une fraction de celle-ci appelée “tranche”.

Notion de tranches de salaire

Pour le calcul des cotisations, les salaires sont divisés en trois tranches :

-

la tranche A (ou tranche 1), qui part du 1er euro et s’élève jusqu’au plafond de la Sécurité sociale (P),

-

la tranche B (ou tranche 2), constituée par la fraction du salaire comprise entre le plafond de la Sécurité sociale et 4 fois ce même plafond, de P à 4 P,

-

la tranche C, constituée par la fraction du salaire comprise entre 4 fois et 8 fois le plafond de la Sécurité sociale.

On appelle :

-

cotisation plafonnée, une cotisation calculée sur la fraction du salaire inférieure à un certain plafond,

-

cotisation non plafonnée, celle calculée sur l’intégralité du salaire,

-

cotisation déplafonnée, une cotisation qui n’est plus plafonnée.

Remarque

Plusieurs cotisations – essentiellement de la Sécurité sociale – sont plafonnées à la tranche A (certaines prestations se calculent aussi par référence à ce plafond et sont donc limitées dans leur montant). D’autres ne sont perçues qu’au-delà du plafond.

|

Montants en 2016 (1) |

|

|

NOTE : Le plafond de la Sécurité sociale devrait être revalorisé de 1,6 % pour l’année 2017. La valeur annuelle serait portée à 39 228 € ; la valeur mensuelle à 3 269 € (décret à paraître). |

|

|

Périodicité |

Tranches mensuelles |

|

Mensuelle : 3 218 € Trimestrielle : 9 654 € Annuelle : 38 616 € |

Tranche A : de 1 à 3 218 € Tranche B : de 3 218 € à 12 872 € Tranche C : de 12 872 € à 25 744 € |

Taux

Il varie en fonction du risque couvert, de la situation de l’assujetti et de facteurs divers : nature de l’activité exercée, accidents antérieurs survenus dans l’entreprise, etc.

Taux d’appel des cotisations de retraite

Les cotisations de retraite normalement dues sont calculées comme les autres. Mais les montants effectivement payés peuvent être inférieurs ou supérieurs aux cotisations nominales. Cette différence, exprimée en pourcentage, s’appelle “taux d’appel des cotisations”.

Exemple

Une cotisation théorique de 3 811,22 € entraînera le versement :

-

de 3 430,10 € pour un taux d’appel égal à 90 % ,

-

de 4 001,78 € pour un taux d’appel égal à 105 %.

Longtemps, plusieurs régimes de retraite n’ont pas appelé les cotisations en totalité parce qu’ils disposaient de ressources supérieures aux cotisations à payer. L’évolution de la conjoncture a renversé la tendance et les taux d’appel actuels dépassent le plus souvent 100 %. La fraction de cotisation appelée au-delà de 100 % n’est pas productive de droits à la retraite.

6. Cotisations forfaitaires

Le montant de ces cotisations est le même pour tous : il s’exprime donc sans relation avec la rémunération perçue.

7. Exonérations

Divers dispositifs d’exonération et de réduction de charges sociales ont été mis en place pour favoriser l’emploi et inciter les employeurs à embaucher. Actuellement, les entreprises peuvent, notamment, bénéficier :

-

de la réduction générale de cotisations patronales pour embauche ou emploi avec bas salaire,

-

des aides aux créateurs d’entreprises ,

-

et des exonérations de cotisations patronales applicables dans certaines zones ou situations.

Seules les heures supplémentaires réalisées dans les entreprises de moins de 20 salariés ouvrent encore droit à une déduction des cotisations patronales.

8. Charges sociales obligatoires

Sont ci-après détaillées les charges sociales obligatoires sans tenir compte des particularités locales (exception faite pour l’Alsace-Moselle) ou professionnelles.

Les employeurs peuvent en outre être amenés à verser certaines taxes : taxe sur les salaires , taxe d’apprentissage , etc.

|

OBJET DE LA COTISATION OU DE LA TAXE, ORGANISMES COLLECTEURS |

TAUX DE COTISATION EN % |

TRANCHES SUR LESQUELLES SONT CALCULÉES LES COTISATIONS |

|||

|

Cotisations patronales |

Cotisations salariales |

Total |

|||

|

NOTES : Autrement dit, après abattement de 1,75 %, limité à la fraction du salaire n’excédant pas 4 fois le plafond annuel de la Sécurité sociale, soit 154 464 € pour 2016. Taux respectivement portés à 1,90 %, 0,40 % et 2,30 % à compter du 01.01.2017. 3,45 % pour les salaires n’excédant pas 3,5 SMIC depuis le 01.04.2016 (contre 1,6 SMIC précédemment). Pour chacune des périodes du 01.01.2016 au 31.03.2016 et du 01.04.2016 au 31.12.2016, la réduction de taux est calculée en fonction de la rémunération annuelle totale perçue en 2016. Entreprises de 20 salariés ou plus (celles de moins de 20 salariés supportent une cotisation plafonnée de 0,1 %). Les taux indiqués tiennent compte du taux d’appel de 125 %. Cotisation minimale. S’y ajoute, pour les entreprises de plus de 9 salariés, une taxe de 8 % sur les cotisations patronales. Entreprises de 250 salariés et plus lorsque le nombre moyen annuel de salariés en contrat de professionnalisation ou d’apprentissage est inférieur à 4 %. Entreprises de 20 salariés ou plus. Contre 10 salariés pour la taxe due au titre de 2015 et versée en 2016. Variable d’une région à l’autre, selon l’importance de la population. Aux charges ci-dessus indiquées s’ajoutent obligatoirement : l’indemnité de transport, la participation aux fruits de l’expansion, les congés payés, la contribution patronale au comité d’entreprise (s’il en existe un), etc. ; les primes des assurances de groupe pour l’employeur, les retraites facultatives ou les contributions facultatives aux régimes obligatoires, les titres-restaurant, etc. |

|||||

|

SÉCURITÉ SOCIALE |

CSG déductible CSG non déductible + CRDS |

- - |

5,10 2,90 |

5,10 2,90 |

98,25 % du salaire total (1) 98,25 % du salaire total (1) |

|

Maladie, maternité, invalidité, décès + contribution autonomie |

13,14 |

0,75 |

13,89 |

Salaire total |

|

|

Cotisation supplémentaire Alsace-Moselle |

0 |

1,50 |

1,50 |

Salaire total |

|

|

Vieillesse :

|

8,55 1,85 (2) |

6,90 0,35 (2) |

15,45 2,20 (2) |

jusqu’à 1 P Salaire total |

|

|

Allocations familiales |

5,25 (3) |

0 |

5,25 (3) |

Salaire total |

|

|

Accidents du travail |

% variable selon le risque de l’entreprise |

Salaire total |

|||

|

Logement (FNAL) (4) |

0,50 |

0 |

0,50 |

Salaire total |

|

|

CHÔMAGE |

ASSEDIC (cas général) |

4,00 |

2,40 |

6,40 |

jusqu’à 4 P |

|

APEC |

0,036 |

0,024 |

0,06 |

jusqu’à 4 P |

|

|

AGS |

0,25 |

0 |

0,25 |

jusqu’à 4 P |

|

|

RETRAITE COMPLÉMENTAIRE |

Non-cadres (ARRCO) (5)

|

4,65 12,15 |

3,10 8,10 |

7,75 20,25 |

jusqu’à 1 P entre 1 P et jusqu’à 8 P |

|

Cadres : |

4,65 12,75 1,50 0,22 |

3,10 7,80 0 0,13 |

7,75 20,55 1,50 0,35 |

jusqu’à 1 P entre 1 P et jusqu’à 8 P jusqu’à 1 P jusqu’à 8 P |

|

|

AGFF :

|

1,20 1,30 |

0,80 0,90 |

2,00 2,20 |

jusqu’à 1 P entre 1 P et jusqu’à 8 P |

|

|

DIVERS |

Taxe d’apprentissage :

|

0,68 0,78 |

0 0 |

0,68 0,78 |

Salaire total Salaire total |

|

Taxe d’apprentissage Alsace-Moselle |

0,44 |

0 |

0,44 |

Salaire total |

|

|

Taxe de formation professionnelle : |

1,00 0,55 1,00 |

0 0 0 |

1,00 0,55 1,00 |

Salaire total Salaire total Salaire total |

|

|

Taxe de participation à l’effort de construction (8) |

0,45 |

0 |

0,45 |

Salaire total année (n – 1) |

|

|

Taxe sur les transports :

|

2,85 1,91 1,50 |

0 0 0 0 0 |

2,85 1,91 1,50 |

Salaire total Salaire total Salaire total Salaire total Salaire total |

|

RÉGIME FISCAL

9. Principe

L’expression “régime fiscal des cotisations sociales” recouvre deux phénomènes différents :

-

le fait d’imposer certaines cotisations sociales ,

-

le fait que certaines charges sociales s’appliquent à des rémunérations autres que celles du travail.

La fiscalisation des charges sociales consiste à les asseoir en tout ou partie sur des revenus autres que ceux du travail.

Exemple

Prélèvements sociaux sur les revenus fonciers et financiers, par exemple.

© Copyright Editions Francis Lefebvre